10 điều cần biết về thuế trong hoạt động thương mại điện tử

Thuế tiêu thụ đặc biệt là một trong những vấn đề quan trọng mà các doanh nghiệp hoạt động trong lĩnh vực thương mại điện tử cần phải nắm rõ. Với sự phát triển mạnh mẽ của công nghệ và xu hướng mua sắm trực tuyến hiện nay, việc hiểu và thực hiện nghĩa vụ thuế đúng quy định không chỉ giúp doanh nghiệp tuân thủ pháp luật mà còn góp phần nâng cao uy tín trong mắt khách hàng.

Bài viết này EcomTax sẽ cung cấp cho bạn 10 điều cần biết về thuế trong hoạt động thương mại điện tử.

1. Đối tượng phải nộp thuế thương mại điện tử

2. Nguyên tắc tính thuế sàn thương mại điện tử

3. Phương thức kê khai thuế thương mại điện tử

4. Hồ sơ kê khai thuế thương mại điện tử

5. Quy trình, hướng dẫn kê khai thuế thương mại điện tử

6. Thời hạn nộp hồ sơ khai thuế hoạt động thương mại điện tử

7. Cách tính thuế sàn thương mại điện tử

8. Trách nhiệm của chủ sàn thương mại điện tử

9. Xử phạt vi phạm: chậm nộp thuế và khai báo sai

10. Dịch vụ kê khai thuế chuyên biệt cho thương mại điện tử (EcomTax)

1. Đối tượng phải nộp thuế thương mại điện tử

Trong môi trường thương mại điện tử, không phải ai cũng phải chịu thuế. Những đối tượng nào phải nộp thuế và cách xác định họ như thế nào là câu hỏi thường gặp.

- Doanh nghiệp và tổ chức kinh tế: Doanh nghiệp có thể được hiểu là bất kỳ tổ chức nào hoạt động chủ yếu để tạo ra lợi nhuận từ hàng hóa hoặc dịch vụ. Các doanh nghiệp hoạt động trên sàn thương mại điện tử như Lazada, Shopee, Tiki hay TikTok đều phải nộp thuế nếu doanh thu của họ đạt mức tối thiểu quy định bởi pháp luật. Ngoài ra, các tổ chức kinh tế khác như hợp tác xã cũng không ngoại lệ.

- Cá nhân kinh doanh: Cá nhân cũng có thể trở thành đối tượng nộp thuế đối với các giao dịch thương mại điện tử. Những cá nhân bán hàng qua mạng xã hội hoặc trang web riêng của mình nếu có doanh thu vượt ngưỡng quy định sẽ phải thực hiện kê khai và nộp thuế theo quy định của pháp luật.

- Các sàn thương mại điện tử: Các sàn thương mại điện tử đóng vai trò trung gian giữa người tiêu dùng và người bán. Họ không chỉ có trách nhiệm quản lý thông tin sản phẩm mà còn có nghĩa vụ thu thuế từ người bán nhằm đảm bảo tuân thủ nghĩa vụ tài chính với Nhà nước.

2. Nguyên tắc tính thuế sàn thương mại điện tử

Việc tính thuế trong hoạt động thương mại điện tử dựa vào nguyên tắc cụ thể để đảm bảo tính công bằng và minh bạch trong quá trình thu thuế.

- Theo quy định pháp luật, hộ kinh doanh và cá nhân kinh doanh có doanh thu hàng năm theo năm dương lịch từ 100 triệu đồng trở xuống sẽ không phải chịu thuế giá trị gia tăng (GTGT) và thuế thu nhập cá nhân (TNCN).

- Đối với nhóm cá nhân hoặc hộ gia đình kinh doanh, nếu tổng doanh thu hàng năm không vượt quá 100 triệu đồng thì một người đại diện duy nhất của nhóm hoặc hộ gia đình đó sẽ được xác định là không phải nộp thuế GTGT và thuế TNCN trong năm tính thuế.

Trước khi đi vào chi tiết về thuế TMĐT, bạn nên hiểu rõ thuế là gì và những vai trò cốt lõi của nó đối với doanh nghiệp - một kiến thức nền tảng không thể bỏ qua.

3. Phương thức kê khai thuế thương mại điện tử

Chủ sở hữu sàn thương mại điện tử sẽ thực hiện việc kê khai và nộp thuế thay cho cá nhân theo quy định của cơ quan thuế. Trước đây, việc kê khai và nộp thuế do cá nhân hoặc hộ kinh doanh tự thực hiện.

Trong thời gian chờ thực hiện kê khai và nộp thuế thay, chủ sở hữu của sàn thương mại điện tử có trách nhiệm cung cấp các thông tin liên quan đến hoạt động kinh doanh của cá nhân cho cơ quan thuế khi được yêu cầu, bao gồm: họ tên, mã số định danh, chứng minh nhân dân (CMT), căn cước công dân (CCCD), mã số thuế (MST), địa chỉ, email, số điện thoại, thông tin tài khoản ngân hàng, loại hàng hóa và dịch vụ kinh doanh, doanh thu và các thông tin khác.

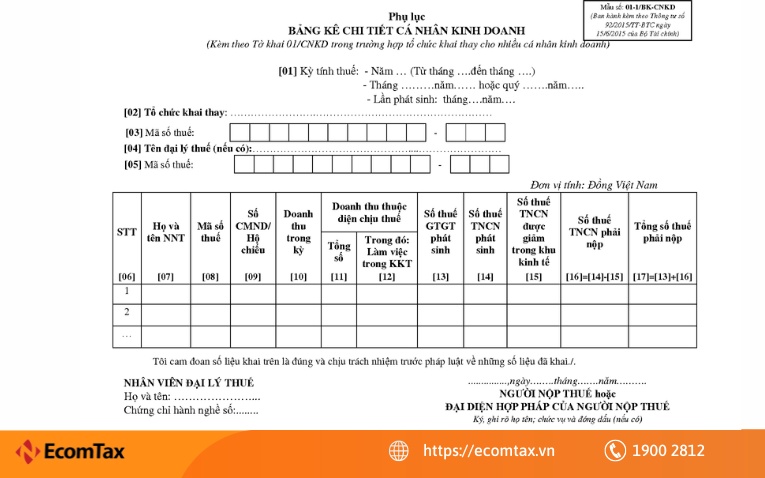

Hồ sơ kê khai thuế đối với chủ sở hữu sàn thương mại điện tử thực hiện kê khai và nộp thay cho cá nhân phải tuân theo mẫu Phụ lục Bảng kê chi tiết hộ kinh doanh, cá nhân kinh doanh số 01-1/BK-CNKD.

Dịch vụ kê khai thuế sàn TMĐT

Đặt lịch với chuyên gia ngay

Giá chỉ 500.000đ

4. Hồ sơ kê khai thuế thương mại điện tử

Hồ sơ kê khai thuế hàng tháng hoặc hàng quý đối với các tổ chức thực hiện việc kê khai và nộp thuế thay cho cá nhân trong trường hợp cá nhân có hoạt động hợp tác kinh doanh với tổ chức là chủ sở hữu sàn giao dịch thương mại điện tử cần tuân thủ theo các quy định hiện hành. Các tổ chức này có trách nhiệm đảm bảo việc kê khai và nộp thuế thay cho cá nhân được thực hiện đầy đủ và chính xác, phù hợp với quy định của pháp luật thuế.

Cụ thể, tổ chức phải lập và nộp hồ sơ kê khai thuế theo quy định tại Phụ lục Bảng kê chi tiết hộ kinh doanh, cá nhân kinh doanh. Mẫu hồ sơ này được quy định tại mẫu số 01-1/BK-CNKD, ban hành kèm theo Thông tư 40/2021/TT-BTC ngày 01 tháng 6 năm 2021. Phụ lục này bao gồm các thông tin chi tiết về hoạt động kinh doanh của cá nhân hoặc hộ kinh doanh, nhằm hỗ trợ cơ quan thuế trong việc xác định nghĩa vụ thuế và giám sát quá trình thực hiện nộp thuế.

Ngoài ra, tổ chức cũng cần tuân thủ các yêu cầu về thời gian nộp hồ sơ kê khai thuế. Đối với kê khai thuế theo tháng, hồ sơ phải được nộp trước ngày 20 của tháng tiếp theo. Trong trường hợp kê khai thuế theo quý, hạn nộp hồ sơ là trước ngày cuối cùng của tháng đầu tiên trong quý tiếp theo. Việc thực hiện đúng hạn sẽ giúp đảm bảo tính minh bạch và tuân thủ quy định pháp luật về nghĩa vụ thuế đối với hoạt động kinh doanh trên sàn thương mại điện tử.

Đọc thêm: Báo cáo thuế theo quý, tháng bao gồm những gì? (cập nhật mới nhất năm 2024)

5. Quy trình, hướng dẫn kê khai thuế thương mại điện tử

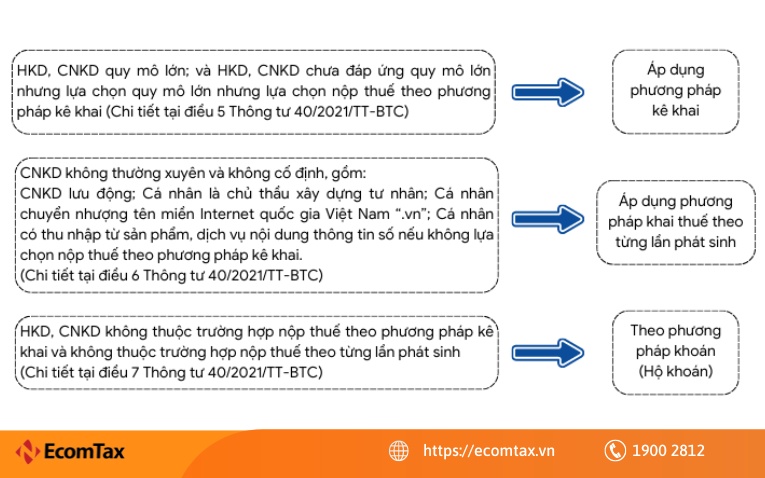

Khi kinh doanh trên sàn giao dịch thương mại điện tử, các cá nhân và hộ kinh doanh (HKD, CNKD) cần thực hiện kê khai và nộp thuế theo các quy định hiện hành.

Quy trình kê khai thuế này được thực hiện dựa trên các phương pháp kê khai khác nhau tùy theo quy mô, tính chất kinh doanh của đối tượng nộp thuế, cụ thể như sau:

Đối với hộ kinh doanh, cá nhân kinh doanh quy mô lớn hoặc lựa chọn kê khai theo phương pháp kê khai:

- Các HKD, CNKD đáp ứng điều kiện quy mô lớn hoặc lựa chọn nộp thuế theo phương pháp kê khai sẽ thực hiện việc kê khai thuế thu nhập cá nhân (TNCN) và thuế giá trị gia tăng (GTGT) hàng tháng hoặc hàng quý.

- Họ cần lập hồ sơ kê khai chi tiết, bao gồm doanh thu, chi phí và các nghĩa vụ thuế phát sinh, tuân theo hướng dẫn của Thông tư 40/2021/TT-BTC (Điều 5).

- Hồ sơ kê khai cần được nộp trước ngày 20 của tháng tiếp theo đối với kê khai tháng hoặc trước ngày cuối cùng của tháng đầu tiên của quý tiếp theo đối với kê khai quý.

Đối với cá nhân kinh doanh không thường xuyên hoặc không có địa điểm cố định:

- Những trường hợp này bao gồm các cá nhân kinh doanh lưu động, kinh doanh không liên tục hoặc chỉ có thu nhập phát sinh trong một số thời điểm nhất định.

- Các cá nhân này sẽ kê khai thuế theo từng lần phát sinh, tức là phải kê khai và nộp thuế ngay khi có doanh thu từ hoạt động kinh doanh.

- Phương pháp này phù hợp với các cá nhân có hoạt động kinh doanh mang tính chất không ổn định hoặc không đáp ứng được điều kiện nộp thuế khoán. Quy trình được hướng dẫn chi tiết tại Điều 6 của Thông tư 40/2021/TT-BTC.

Đối với hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán:

- Những trường hợp không thuộc quy mô lớn, không lựa chọn kê khai theo phương pháp kê khai hoặc không đủ điều kiện kê khai theo từng lần phát sinh sẽ nộp thuế theo phương pháp khoán (hộ khoán).

- Thuế khoán được xác định dựa trên mức doanh thu dự kiến hàng năm, do cơ quan thuế thẩm định và ấn định.

- Cá nhân và hộ kinh doanh sẽ thực hiện việc nộp thuế theo các kỳ hạn đã được cơ quan thuế thông báo trước đó. Thông tin chi tiết được hướng dẫn tại Điều 7 của Thông tư 40/2021/TT-BTC.

6. Thời hạn nộp hồ sơ khai thuế hoạt động thương mại điện tử

Thời hạn nộp hồ sơ kê khai thuế đối với hoạt động thương mại điện tử được áp dụng cho các tổ chức và cá nhân thực hiện kê khai và nộp thuế thay cho cá nhân theo các chu kỳ tháng hoặc quý như sau:

- Đối với trường hợp kê khai thuế theo tháng, tổ chức hoặc cá nhân thực hiện nghĩa vụ kê khai và nộp thuế thay phải nộp hồ sơ chậm nhất vào ngày 20 của tháng tiếp theo sau tháng phát sinh nghĩa vụ kê khai và nộp thuế thay.

- Trường hợp kê khai thuế theo quý, hồ sơ kê khai thuế cần được nộp muộn nhất vào ngày cuối cùng của tháng đầu tiên trong quý tiếp theo sau quý phát sinh nghĩa vụ kê khai và nộp thuế thay.

7. Cách tính thuế sàn thương mại điện tử

Cá nhân kinh doanh có thu nhập từ 100 triệu đồng/năm trở lên phải nộp thuế GTGT và TNCN với tổng mức thuế suất là 1,5% trên doanh thu. Trong đó, thuế GTGT là 1% và thuế TNCN là 0,5%. Mức thuế này áp dụng cho hoạt động bán buôn, bán lẻ hàng hóa (không tính hàng đại lý bán đúng giá hưởng hoa hồng).

Hàng tháng, sàn thương mại điện tử sẽ báo cáo thông tin người bán cho cơ quan thuế, bao gồm doanh thu, loại hàng hóa, tài khoản ngân hàng và thông tin cá nhân như họ tên, mã số thuế, địa chỉ, và số điện thoại.

8. Trách nhiệm của chủ sàn thương mại điện tử

Theo Điều 37 Nghị định 52/2013/NĐ-CP, người bán có các trách nhiệm sau:

- Cung cấp thông tin đầy đủ: Phải cung cấp tên, địa chỉ, giấy chứng nhận đăng ký kinh doanh, mã số thuế, và phương thức liên lạc theo quy định.

- Thông tin về hàng hóa, dịch vụ: Cung cấp đầy đủ thông tin về sản phẩm và dịch vụ khi bán hàng trên sàn.

- Đảm bảo độ chính xác: Chịu trách nhiệm về tính chính xác và trung thực của thông tin hàng hóa, dịch vụ.

- Thực hiện quy định đặt hàng: Tuân thủ các quy định liên quan đến chức năng đặt hàng trực tuyến.

- Cung cấp thông tin khi có yêu cầu: Cung cấp thông tin kinh doanh cho cơ quan nhà nước khi được yêu cầu.

- Tuân thủ quy định pháp luật: Chấp hành các quy định về thanh toán, quảng cáo, bảo vệ quyền lợi người tiêu dùng và quyền sở hữu trí tuệ.

- Thực hiện nghĩa vụ thuế: Đảm bảo nộp thuế đầy đủ theo quy định.

9. Xử phạt vi phạm: chậm nộp thuế và khai báo sai

Theo quy định tại Điều 13, các hành vi vi phạm về thời hạn nộp hồ sơ khai thuế sẽ bị xử phạt như sau:

Chậm nộp hồ sơ khai thuế:

- Phạt cảnh cáo: Áp dụng đối với hành vi nộp hồ sơ quá hạn từ 1 đến 5 ngày và có tình tiết giảm nhẹ.

- Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng: Đối với hành vi nộp hồ sơ quá hạn từ 1 đến 30 ngày (trừ trường hợp được phạt cảnh cáo).

- Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng: Đối với hành vi nộp hồ sơ quá hạn từ 31 đến 60 ngày.

- Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng: Áp dụng cho các hành vi nộp hồ sơ quá hạn từ 61 đến 90 ngày, nộp quá hạn từ 91 ngày trở lên mà không phát sinh số thuế phải nộp, không nộp hồ sơ khai thuế mà không phát sinh số thuế, hoặc không nộp các phụ lục liên quan đến quản lý thuế cho doanh nghiệp có giao dịch liên kết.

- Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng: Đối với hành vi nộp hồ sơ quá hạn trên 90 ngày có phát sinh số thuế phải nộp. Nếu người nộp thuế đã hoàn thành nghĩa vụ thuế trước khi cơ quan thuế kiểm tra, số tiền phạt sẽ không thấp hơn mức trung bình quy định tại Khoản 4.

Khai báo sai thông tin thuế: Các hành vi khai báo sai thông tin trong hồ sơ khai thuế sẽ được xử lý theo mức phạt quy định trong pháp luật về thuế, tùy thuộc vào tính chất, mức độ nghiêm trọng của hành vi vi phạm và hậu quả phát sinh từ việc khai báo sai.

Người nộp thuế cần lưu ý thực hiện nghĩa vụ khai thuế đúng thời hạn và chính xác để tránh bị xử phạt theo quy định pháp luật.

10. Dịch vụ kê khai thuế chuyên biệt cho thương mại điện tử (EcomTax)

Với sự phát triển mạnh mẽ của thương mại điện tử, việc tuân thủ quy định về thuế trở thành một yếu tố quan trọng đối với các doanh nghiệp hoạt động trên nền tảng trực tuyến. Tuy nhiên, nhiều doanh nghiệp gặp khó khăn trong việc nắm bắt và tuân thủ các quy định về thuế do tính phức tạp và thay đổi liên tục của hệ thống thuế Việt Nam. Chính vì thế, EcomTax ra đời nhằm cung cấp các dịch vụ chuyên biệt trong việc kê khai thuế dành riêng cho các doanh nghiệp thương mại điện tử, giúp họ không chỉ tuân thủ đúng luật mà còn tối ưu hóa chi phí thuế và nâng cao hiệu quả kinh doanh.

Dịch vụ EcomTax mang đến giải pháp toàn diện cho các doanh nghiệp trong lĩnh vực TMĐT, từ việc tiếp nhận thông tin, xử lý vấn đề thuế, đến cung cấp hồ sơ và tư vấn chiến lược. Dưới đây là chi tiết về quy trình làm việc của EcomTax, giúp đảm bảo sự minh bạch và hiệu quả trong việc giải quyết các vấn đề về thuế.

- Tiếp nhận thông tin

Bước đầu tiên trong quy trình của EcomTax là tiếp nhận thông tin từ khách hàng. Đội ngũ chuyên gia sẽ phân tích chi tiết nhu cầu và đặc thù của doanh nghiệp, đặc biệt là những vấn đề liên quan đến việc kê khai thuế trong lĩnh vực thương mại điện tử. Những thông tin quan trọng như mô hình kinh doanh, loại hình sản phẩm/dịch vụ, doanh thu và chi phí phát sinh từ các giao dịch trực tuyến, hay các khó khăn về thuế mà doanh nghiệp gặp phải sẽ được thu thập và đánh giá kỹ lưỡng.

Dựa trên phân tích ban đầu, EcomTax sẽ phác thảo giải pháp sơ bộ và tư vấn về các quy định pháp luật có liên quan. Mục tiêu là giúp khách hàng có cái nhìn rõ ràng và dễ hiểu về các yêu cầu pháp lý cũng như các bước cần thực hiện để tối ưu hóa quy trình kê khai thuế, đồng thời đảm bảo tuân thủ đầy đủ quy định pháp luật hiện hành. - Tiến hành xử lý

Sau khi thống nhất phương án, EcomTax sẽ bắt tay vào thực hiện theo kế hoạch. Quy trình xử lý được thiết kế chặt chẽ và minh bạch, nhằm đảm bảo rằng khách hàng nhận được kết quả nhanh chóng, chính xác và tối ưu chi phí. Đội ngũ chuyên gia giàu kinh nghiệm của EcomTax sử dụng các công nghệ hiện đại để xử lý dữ liệu, giúp việc kê khai thuế trở nên dễ dàng và hiệu quả hơn.

Ngoài việc đảm bảo chất lượng và sự tận tâm trong dịch vụ, EcomTax còn cam kết luôn cập nhật những thay đổi trong các quy định pháp luật về thuế, từ đó giúp doanh nghiệp tránh được những rủi ro không đáng có. Quy trình làm việc của EcomTax luôn bám sát nhu cầu của khách hàng, đảm bảo sự linh hoạt và thích ứng với từng trường hợp cụ thể. - Phản hồi 2 chiều

Một trong những yếu tố quan trọng trong quy trình của EcomTax là sự phản hồi liên tục hai chiều giữa khách hàng và đội ngũ chuyên gia. Trong suốt quá trình thực hiện, EcomTax liên tục cập nhật tiến độ công việc cho khách hàng theo từng giai đoạn nhỏ. Khách hàng sẽ nhận được báo cáo chi tiết về các công việc đã hoàn thành cũng như các bước tiếp theo, giúp họ dễ dàng theo dõi tiến độ và đảm bảo rằng mọi quy trình đều được thực hiện đúng như cam kết.

Ngoài ra, khách hàng có thể phản hồi ngay lập tức về các thông tin mà họ nhận được, từ đó yêu cầu điều chỉnh hoặc đưa ra các ý kiến đóng góp nếu cần. Sự kết nối liên tục này giúp giảm thiểu tối đa các sai sót và đảm bảo rằng mọi thứ được thực hiện theo đúng mong muốn của khách hàng. - Nghiệm thu kết quả

Sau khi hoàn tất quá trình kê khai thuế, EcomTax sẽ bàn giao đầy đủ các hồ sơ, thủ tục và kết quả liên quan đến giao dịch thuế đã được xử lý. Tất cả tài liệu được kiểm tra cẩn thận để đảm bảo tính hợp lệ và chính xác, giúp doanh nghiệp dễ dàng lưu trữ và đối chiếu khi cần.

Đội ngũ của EcomTax luôn sẵn sàng lắng nghe các đánh giá, góp ý từ phía khách hàng. Nhận thức rõ rằng mỗi doanh nghiệp đều có đặc thù riêng, EcomTax không ngừng cải tiến quy trình để đáp ứng tốt hơn nhu cầu đa dạng của khách hàng. Mỗi phản hồi sẽ là nền tảng để EcomTax hoàn thiện hơn trong các dự án tiếp theo, mang đến dịch vụ ngày càng tối ưu và đáp ứng tốt nhất sự mong đợi của doanh nghiệp.

Lợi ích khi sử dụng dịch vụ EcomTax

Sử dụng dịch vụ kê khai thuế chuyên biệt của EcomTax, doanh nghiệp không chỉ tiết kiệm thời gian và nguồn lực mà còn đảm bảo tính chính xác và hiệu quả trong việc thực hiện các nghĩa vụ thuế. Với đội ngũ chuyên gia giàu kinh nghiệm, am hiểu sâu sắc về thuế và pháp luật thương mại điện tử, EcomTax sẽ là đối tác đáng tin cậy trong việc giải quyết các vấn đề thuế phức tạp, giúp doanh nghiệp yên tâm phát triển kinh doanh.

Ngoài ra, EcomTax còn tư vấn cho doanh nghiệp các chiến lược tối ưu hóa thuế, giúp doanh nghiệp không chỉ tuân thủ đúng luật pháp mà còn có thể giảm thiểu các chi phí liên quan đến thuế một cách hợp lý và hợp lệ.

Việc nắm vững các quy định về thuế tiêu thụ đặc biệt trong hoạt động thương mại điện tử là điều cần thiết không chỉ dành cho doanh nghiệp mà còn cho cả cá nhân kinh doanh.

Hiểu rõ các nghĩa vụ thuế sẽ giúp doanh nghiệp hoạt động hiệu quả hơn, đồng thời đảm bảo rằng họ đang góp phần vào ngân sách nhà nước một cách đúng đắn.

Hy vọng rằng, bài viết này EcomTax đã giúp bạn có cái nhìn sâu sắc hơn về thuế trong hoạt động thương mại điện tử và có thể áp dụng vào thực tế kinh doanh của mình.

- Các thông tin giải đáp và tư vấn ở trên được chúng tôi cung cấp cho khách hàng của EcomTax. Nếu quý khách có bất kỳ câu hỏi nào hay cần hỗ trợ, vui lòng liên hệ qua email: contact@nhanh.vn

- Nội dung bài viết này chỉ nhằm mục đích tham khảo thông tin;

- Xin lưu ý các điều khoản được đề cập có thể đã hết hiệu lực tại thời điểm bạn đang đọc.

ECOMTAX - ĐẠI LÝ THUẾ UY TÍN

TUÂN THỦ, TẬN TÂM, TỐI ƯU

Dịch vụ kế toán, thuế cho TMĐT

Dùng thử miễn phí